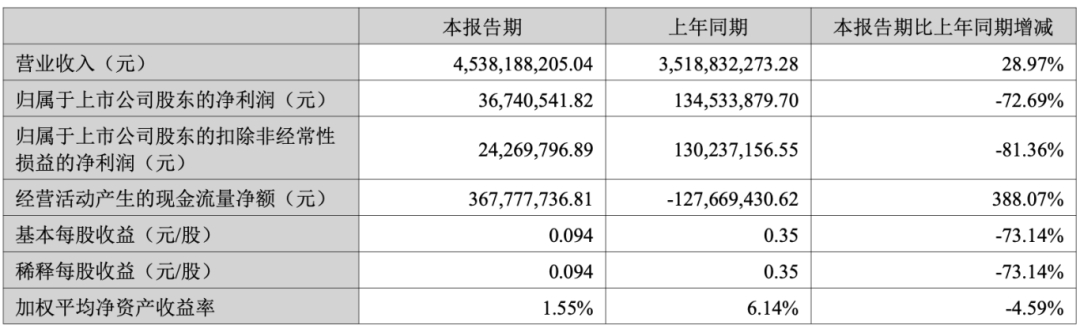

赛维时代2025年半年度报告

即便是行业标杆安克创新,虽仍保持盈利增长,但归母净利润增速从2023年同期的35%放缓至2024年的18%,增速有所下跌。

据相关统计,25家头部跨境品牌中,9家净利润同比下降,其中5家属于“营收增、利润降”。

这种“高营收、低利润”的反差,本质是企业“规模优先”战略与市场环境变化的错配。

过去多年,头部大卖依靠铺货模式、平台流量红利快速扩张,营收规模成为核心KPI,但当市场进入“存量竞争”阶段,成本端压力集中爆发,利润问题便彻底暴露。

02kin test

利润暴跌的深层成因

1

成本方面

供应链、物流、合规三大成本在2024 年上半年均呈刚性上涨趋势。

原材料方面,服饰品类棉、涤纶价格同比涨 8%-12%,东南亚工厂用工成本增 15%,上游生产成本平均升 10%;接着,关税政策波动加剧压力,美国对部分服饰加征 15% 关税,欧盟对电子类产品收 “碳边境税”,企业要幺承担税负,要幺涨价流失销量。像赛维时代服饰涨价后部分 SKU 销量降 18%。

物流成本受突发因素冲击更大,红海危机致欧洲海运费同比涨 40%,美国西海岸港口罢工延长清关 5-7 天,附加费增 2000 美元 / 柜;海外仓成本结构性上升,美国加州仓储租金涨 25%,比如致欧科技上半年海外仓费用达 2.3 亿元,同比增 32%。

合规成本从 “隐性” 转 “显性”,欧盟 CE 认证、美国《消费者告知法案》要求下,安克创新认证费用增 45%,赛维时代合规团队成本涨 30%。

2

竞争方面

传统平台流量红利已不再,头部大卖为抢搜索排名陷入价格战。

3C 品类中,安克创新无线充电器在亚马逊售价从 39.99 美元降至 29.99 美元,降幅 25%,成本仅降 5%,毛利率从 45% 压至 32%;新兴平台冲击更甚,Temu 家居用品价格比亚马逊低 30%-40%,迫使企业要幺跟进降价,要幺流失客户。

赛维时代服饰在亚马逊美国站份额从 8% 降至 6%,因 Shein 等快时尚品牌渗透;致欧科技家居品类遭 Wayfair 分流,份额降 3 个百分点,新玩家进一步压低品类整体利润。

3

运营端

过去 “多 SKU 铺货” 模式的弊端集中显现。

华凯易佰上半年滞销库存 3.5 亿元,占总库存 28%,不得不低于成本价 20% 清货,亏损 8000 万元;赛维时代非服饰品类库存周转天数达 95 天,超行业均值 58%,资金占用成本增 1.2 亿元。

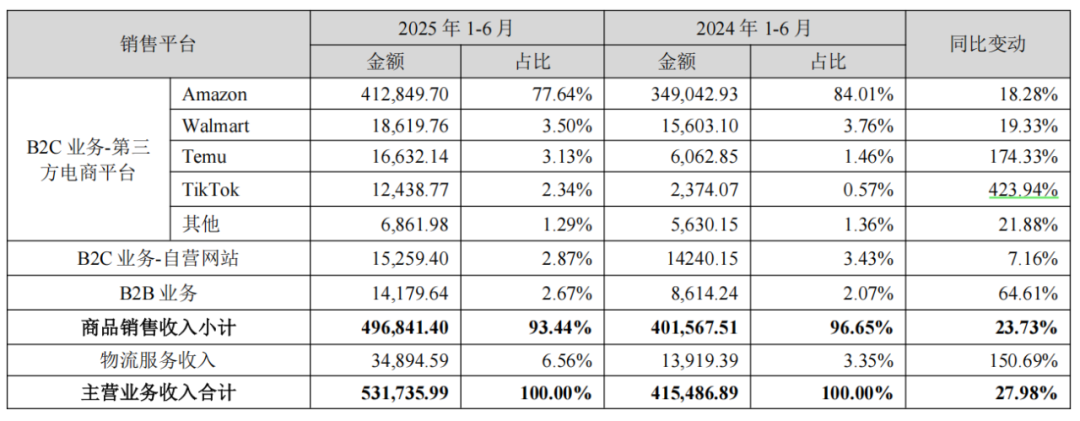

华凯易佰2025年半年度报告

营销投入 “高产出低”,安克创新上半年销售费用增 40.56%,亚马逊广告费用涨 55%,但转化率从 3.5% 降至 2.8%;赛维时代在 TikTok 投放 1.5 亿元,虽带 10% 营收增长,但营销费用率从 8% 升至 12%,进一步侵蚀利润。

03kin test

跨境行业即将迎来洗牌

营收增长利润下降逐渐成为当下跨境电商行业的常态,这也表明行业正进入一个充满矛盾的发展阶段。

一方面,全球电商市场仍有巨大潜力,新兴市场的消费升级与线上渗透率提升带来了增量空间。另一方面,流量成本持续高企、价格竞争日趋激烈、供应链成本压力增大等因素,共同压缩了盈利空间,使得利润下滑。

这种 “增收不增利” 的矛盾,正是行业转型的信号,也预示着一批企业将被淘汰,跨境电商行业即将迎来新一轮洗牌。

当然,头部大卖的应对策略或许可以为中小卖们提供一定的帮助。

1

品牌与差异化

聚焦 2-3 个优势品类打造 “头部产品”。

赛维时代集中资源做服饰,推 “环保面料男装”,Coofandy 品牌在亚马逊份额升至 12%;致欧科技聚焦 “智能家居”,智能灯具销售额破 3 亿元,毛利率 45%。

加大研发筑壁垒,安克创新上半年研发费用增 35%,“磁吸无线充电器” 专利 20 项,保持市场第一;华凯易佰投 2000 万元建研发中心,便携式储能产品获美国 UL 认证,售价高 20% 仍热销。

2

精细运营

用数据驱动优化库存,华凯易佰引入新技术系统,在选品、采购、物流等环节实现了智能化管理,大大提升了运营效率。

安克创新也同样在科技上下了力,既引入科技助力运营,也投资技术产品研发。

如今市面上很多卖家都在运用AI和RPA等工具助力跨境运营了,这些工具可以协助作图、上架产品、管理店铺、选品等等,不仅可以减少人力成本,还能增提质增效。

3

多平台运营

积极推进多平台布局以降低风险。

赛维时代通过均衡发展亚马逊、Temu、TikTok 等渠道,逐步减少对单一平台的依赖,在 Temu 服饰销售额破 5 亿元,占总营收 9%,且毛利率 28% 高于亚马逊 25%。

华凯易佰则在巩固亚马逊市场的同时,也积极布局 TikTok 等新兴平台,在 TikTok Shop 营收占比从 5% 升至 15%,投入产出比 1:5,远超亚马逊 1:2.5。

跨境电商 “营收增、利润降” 不是行业衰退,而是 “粗放增长” 的终结。行业洗牌将淘汰 “低效率、高风险” 企业,推动向 “高质量、高合规、高附加值” 发展。