全文共1597字,大约需要5分钟

目录

1/ 欧盟商品安全法规自查清单

2/ 欧盟电子商务增值税法规变更自查清单及答疑

此前,亚马逊已经针对7月即将生效的两部法规对欧洲站卖家的影响及需要采取的行动进行了详细的讲解,相信不少卖家已经行动起来了,在法规即将生效前,小编精心总结了核心知识点和自查清单,帮助各位欧洲站的卖家朋友们,从容应对新法规的变化!

欧盟商品安全法规自查清单

2021年7月16日,新的欧盟商品安全法规(称为《市场监管法规 (EU) 2019/1020》)即将生效,带有 CE 标志的商品需要具有位于欧盟境内的人员作为商品合规性联系人(欧盟负责人)。

另外,受到该法规影响,2021年6月11日起,针对还未在负责人控制面板中填报欧盟负责人的CE标志商品,无法创建亚马逊物流(FBA)入库货件至欧盟/欧洲经济区。

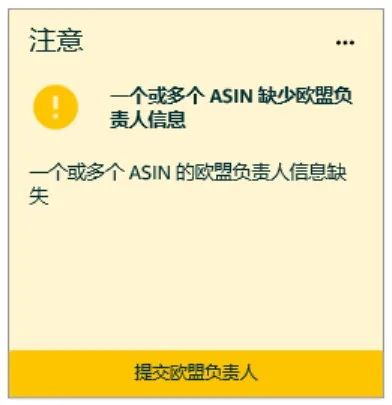

🚩 请注意:当您在卖家平台首页看到提示通知(如右图👉),请速速点击“提交欧盟负责人”按键,并为您的CE标志商品上传欧盟负责人信息,以避免亚马逊物流入库货件无法进入欧盟/欧洲经济区。

👆点击查看大图👆

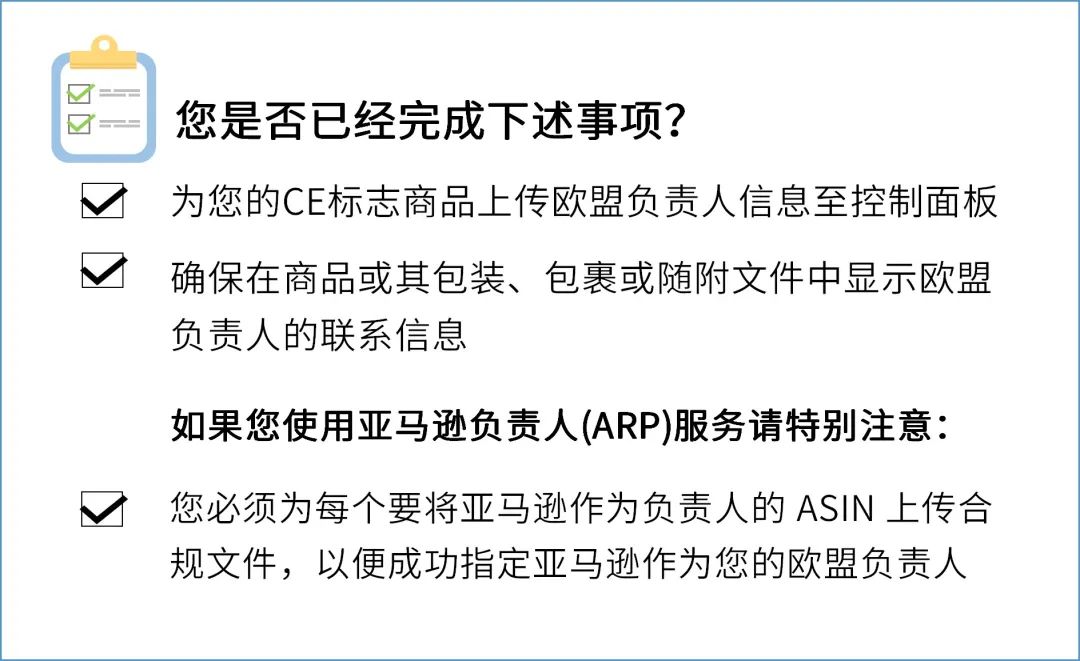

如果您是销售CE标志商品类目的欧盟卖家,请自查:

自2021年6月4日起,如果您的亚马逊物流商品的负责人是亚马逊,亚马逊将会为您的包裹提供欧盟负责人信息。具体请查看下方内容:

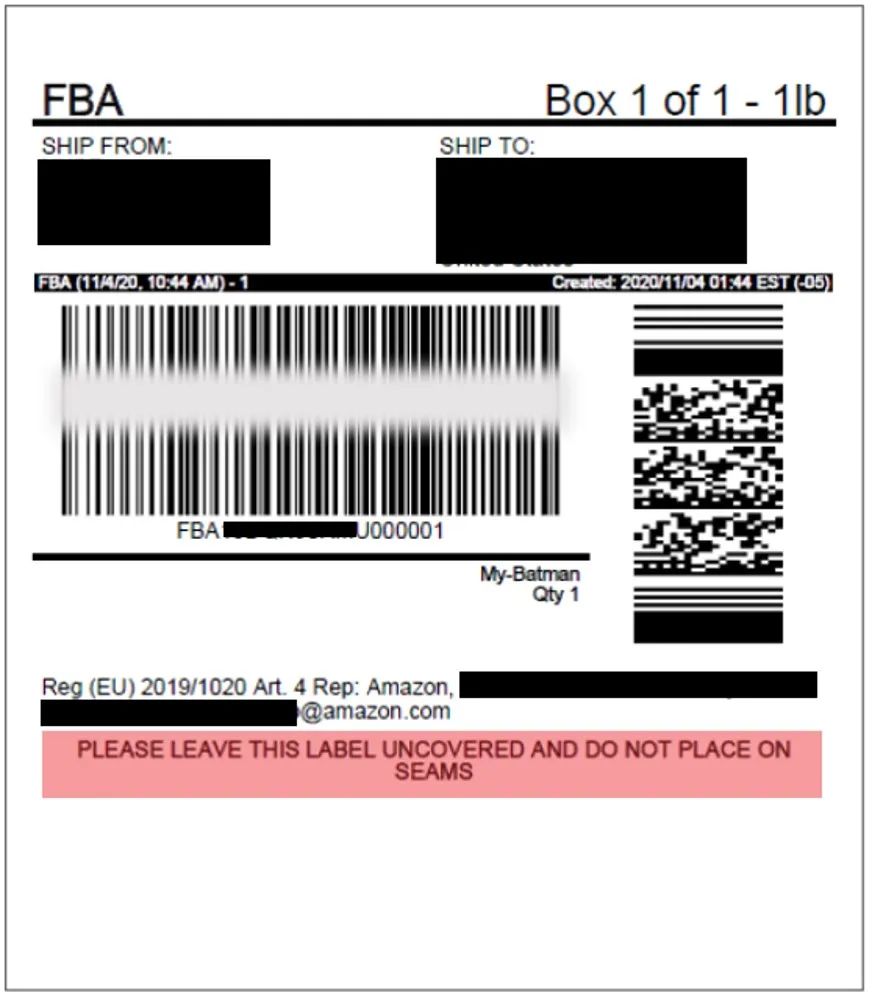

亚马逊物流货件标签上会显示有亚马逊负责人的详细联系信息(如下图),以免货件被海关扣留。您无需对实际商品采取任何操作。亚马逊将为所有买家包裹提供亚马逊负责人的详细联系信息。

* 该服务仅适用于亚马逊欧盟网站上销售的亚马逊物流 (FBA) 商品。该服务不适用于通过其他渠道 (包括其他亚马逊服务、第三方服务或您自己直供) 供应的商品。

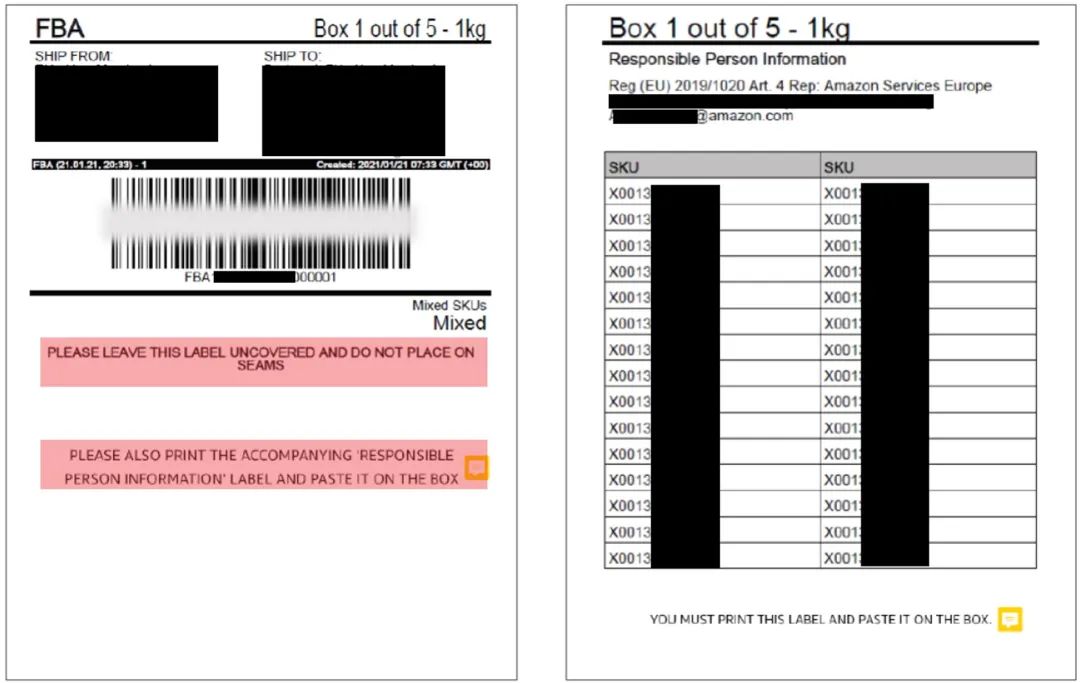

亚马逊物流货件标签模型图:

SKU in a box

Multiple SKUs in a box

*以上为模型图,请以实物为准

👆点击查看大图👆

在此提醒您,自2021年7月16日起,所有受到该法规影响的商品在进入欧盟地区时都需要有欧盟负责人,海关和相关监管机构会进行随机检查。

因此无论您是使用亚马逊物流(FBA)还是自配送(MFN)卖家,都请为您的CE标志商品在商品或其包装、包裹或随附文件中显示欧盟负责人的联系信息。

欧盟电子商务增值税法规变更

2021年7月1日起,欧盟将正式开始实行欧盟电子商务增值税法规,亚马逊将对通过任何亚马逊商城订购的向欧盟个人买家(B2C)配送的商品的销售代扣代缴增值税。

以下两种情况的卖家朋友们需要特别注意应对欧盟新增值税法规的变更:

1 | 使用亚马逊物流服务(FBA)/第三方海外仓在欧盟销售的卖家,即欧盟境内库存发货给欧盟买家 |

2 | 使用自配送(MFN)在欧盟销售的卖家,即欧盟境外库存直接发货给欧盟买家 |

建议对应不同情况的详细分析温故而知新,请戳👉欧洲电子商务增值税法规变更详情

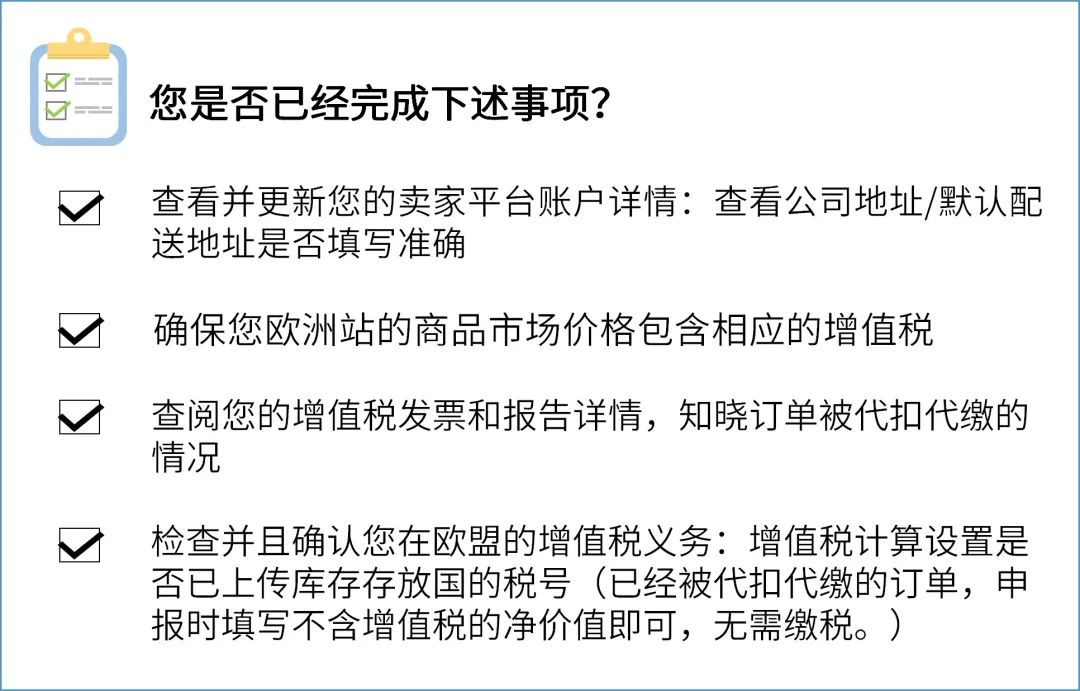

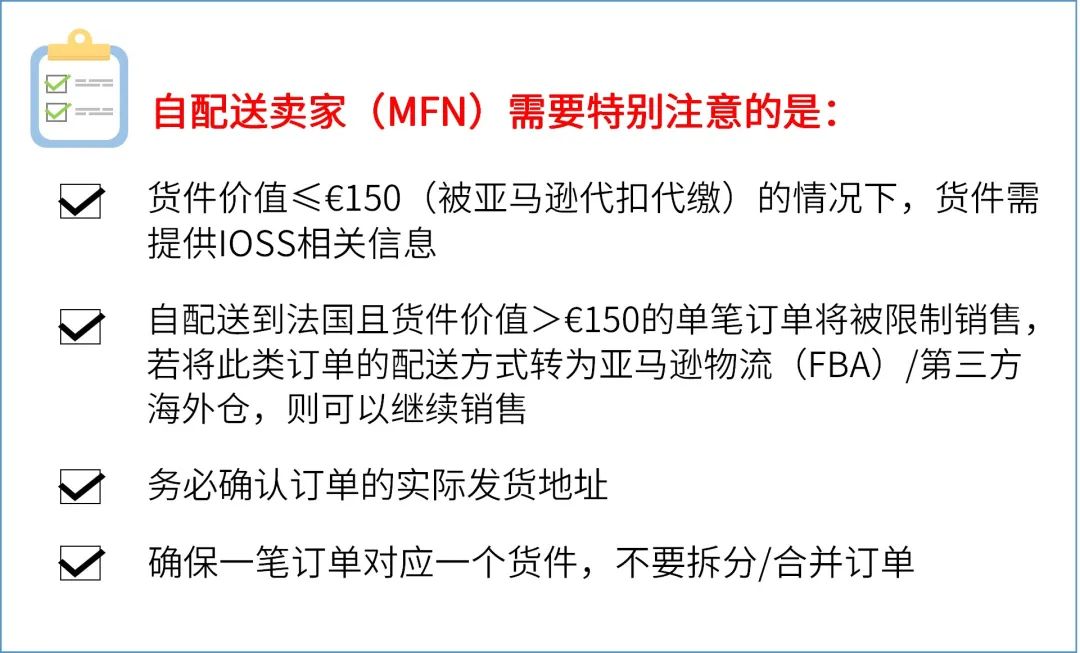

小编也为卖家制作了自查清单,方便大家根据自身业务进行核对~

🔍想要了解更多信息,请戳👉欧洲电子商务增值税法规变更详情

此外,小编还为卖家朋友们准备了欧盟代扣代缴的自查思路图,请戳👇

👆点击查看大图👆

🚩请注意:

卖家在欧盟的B2B销售(来自企业买家的订单)都不在代扣代缴的讨论范围内哦,您仍需负责自行申报缴纳此类销售的应缴增值税!亚马逊不负责代扣代缴的B2B订单,卖家仍需遵守亚马逊发票政策,向亚马逊企业买家提供正确、合法、有效的票据。其中,请注意针对企业买家订单的发票缺陷率(IDR)政策,如果IDR>5%,可能导致账户被停用。

★

NOTE

★

💡小贴士:如何提高您的发票缺陷率绩效?

1 | 使用亚马逊增值税计算服务(VCS)(强烈推荐!) |

您可以通过这个路径激活VCS(激活方式:卖家平台 – 设置 – 税务设置 – 增值税计算),让亚马逊帮助您免费生成增值税发票或收据供客户下载,减少手动开票的人工。 除此之外,您还可以通过激活亚马逊增值税计算服务(VCS)享受到如下优势: ▲开通VCS的卖家将获得“Downloadable VAT Invoice”徽章,以提高商品的曝光率、转换率; ▲ 为企业买家显示不含增值税的商品价格,提高购物车的竞争力; | |

2 | 自行上传票据 |

在发货后的一个工作日内通过“管理订单”页面手动上传,或通过第三方解决方案或自行开发解决方案来自动上传。 |

💡小贴士:欧盟税改后,如果有增值税注册或申报需求,我该怎幺办?

您可以立即体验亚马逊官方增值税神器 – 亚马逊增值税整合服务,在欧盟税改后,在卖家平台轻松实现注册、申报及缴税同平台一站式操作,让您的欧洲税务更简单。现在注册,即可享6个月免费申报 + 英国及欧盟EORI全免费,最高可省2万元。(注册方式:卖家平台 – 数据报告- 管理我的增值税),或复制下方链接直接注册👇

https://sellercentral-europe.amazon.com/vat-registration/v2/index.html/ref=eudr_wc3#/welcome

针对卖家的自配送(MFN)订单,我们总结了一些常见问题,以便您更好地了解政策~

Q

7月1日之后,我还需要支付进口增值税嘛?

A

1 被代扣代缴的自配送订单(货件价值≤€150)不需要,建议使用DDP(Delivered Duty Paid-完税交付)。

2 未被代扣代缴的自配送订单(货件价值>€150):使用DDP(完税交付)/ DDU(未完税交付),详情请咨询自己的物流承运商。

💡小贴士

DDP(Delivered Duty Paid-完税交付):买家直接签收货件,无需其他操作。

DDU(Undelivered Duty Paid-未完税交付):买家在货物清关时缴纳可能产生的关税以及其他的费用。

🚩请注意:以上信息仅供参考。它不构成任何税务、法律或其他专业建议,不得作为此类建议使用。如果您有任何问题或需要进一步的细节,您应咨询您的专业顾问。

Q

什幺是订单的货件价值?

A

货件价值是销售商品的价格,不包括:

▲ 亚马逊代扣代缴的任何欧盟增值税;

▲ 海关税,以及任何发票上单独列出的任何费用,例如运费和保险费。

货件价值在订单详情中被标识为 “单价(不含增值税)”。

Q

销售到法国自配送的订单,货件价值>€150被限制销售,是针对单件商品,还是整笔订单?

A

整笔订单。

例如:单价商品的货件价值是50欧元,如果法国买家下单3件X 50欧元=150欧元,则买家可成功下单;

若这位法国买家下单4件X 50欧元=200欧元,则买家无法完成下单。

Q

如果法国的买家,用了折扣码,折扣前的货件价值>€150,但是折扣后的货件价值≤€150,这笔订单可以下成功嘛?

A

看情况。

若这位法国买家,先输入了法国的收货地址(未输入折扣码),此时订单货件价值大于€150,则无法下单成功;

若这位法国买家先输入折扣码,折扣后的订单货件价值≤€150,之后再输入法国收货地址,则可以下单成功。

Q

自配送订单(货件价值≤€150)为什幺要提供IOSS相关信息,不提供的话会怎幺样?

A

对于您从欧盟境外(例如:中国)自配送至欧盟的B2C订单,货件价值≤€150将被亚马逊代扣代缴增值税。您需要提供IOSS相关信息给到物流承运商,并且由您的物流承运商将此类信息呈现给欧盟海关,这样此类货件将不会被征收进口增值税。

若未提供或未正确提供IOSS相关信息,可能会导致已经被代扣代缴的订单还要被收取进口增值税;其次可能延长货件的清关时间,带来不好的买家体验或者导致亚马逊商城交易索赔(A to Z claims),可能会影响到您的账号绩效。

Q

我的订单是6月份生成的,但是货件将于7.1号或者之后到达欧盟海关,我怎幺提供IOSS相关信息呢?

A

IOSS编号只会在7月1日起出现在“订单详情”页面中。

对于7月1日之前的订单,还未被亚马逊代扣代缴。如果这些货件在7月1日之后到达欧盟,将被收取相应的进口增值税。

▲ > €22 的货件:按照现行的交付方式:DDP (完税交付) /DDU(未完税交付),详情请咨询物流承运商;

▲ ≤€22的货件:在未使用DDP(完税交付)运输服务的情况下,可能会向欧盟买家收取相应的进口增值税(DDU-未完税交付)。

Q

我使用的ERP系统,7月1日之后怎幺去获得IOSS相关信息呢?

A

IOSS 编号字段将作为ListOrderItems MWS API 的一部分自动显示;您也可以通过订单报告 API查阅(如果设置了列首选项):_GET_ORDER_REPORT_DATA_